Один твит без слов и указания какой-либо компании спровоцировал новый бурный рост в «мемных» акциях. Значит ли это, что они возвращаются, и о чем это говорит?

Что случилось

В воскресенье YouTube-стример Кит Гилл, бывший финансовый консультант, известный также под ником Roaring Kitty, опубликовал первый за три года пост в X (ранее — Twitter). На картинке в посте изображен мужчина, наклонившийся вперед с чем-то похожим на игровой контроллер.

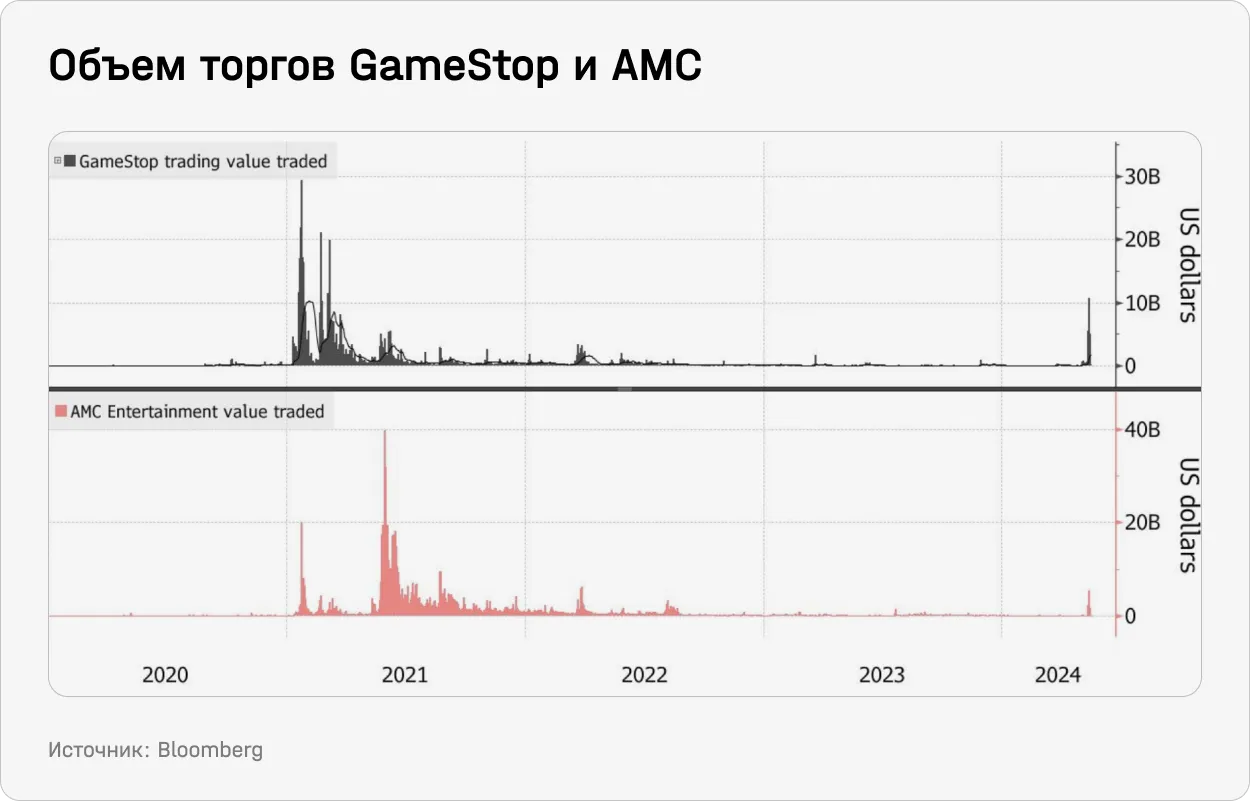

Некоторые трейдеры решили, что твит означает, что Гилл возвращается в строй, пишет Bloomberg. Этого оказалось достаточно, чтобы спровоцировать новый взлет «мемных» акций. Акции сети магазинов видеоигр GameStop за два дня выросли на 271%, прибавив около $9,6 млрд капитализации, сети кинотеатров AMC — на 230% (плюс $1,4 млрд). Объемы торгов превосходили обычные в десятки раз. Инвесторы также кинулись на рынок опционов: активность в контрактах, привязанных к стоимости акций GameStop и AMC, выросла до максимумов с марта 2021-го и августа 2023-го соответственно.

Гилл — трейдер и блогер, который активнее всех разгонял «мемные» акции в 2021-м.

В январе 2021 года он опубликовал серию видеороликов, после которых частные инвесторы начали скупать акции GameStop. В результате бумаги этой сети магазинов за две недели взлетели с $20 до $483 и получили прозвище «мемных». Затем в 2021 году пользователи, собравшиеся вокруг ветки WallStreetBets в Reddit и сайта StockTwits, таким же образом разгоняли акции AMC и других компаний. В какой-то момент на частных инвесторов приходилось около 24% всех объемов торгов на американских биржах. Правда, затем их акции также быстро падали, оставляя тех, кто «опоздал на вечеринку», с убытками.

Некоторые дей-трейдеры, которые одними из первых смогли купить «мемные» акции и, главное, вовремя выйти из них, смогли получить высокую доходность. К примеру, WSJ рассказывал историю 34-летнего механика из Нью-Йорка, который заработал $4 тысячи на акциях GameStop в 2021-м, затем потерял $1 тысячу на также ставших «мемными» акциях Blackberry, а в понедельник снова купил 10 акций Gamestop примерно по $30.

Но в 2021-м все это происходило с мотивом не только заработать, но и ͘наказать хедж-фонды и других крупных институциональных инвесторов, которые активно ставили на снижение акций компаний, бизнес которых находился в плачевном состоянии, в том числе из-за пандемии. Подсчитано, что только в этот понедельник и только в акциях Gamestop ͘͘«шортисты», и прежде всего хедж-фонды, потеряли около $800 млн.

Рост ͘͘«мемных» акций также, вероятно, приводит к гамма-сжатию, отмечает Bloomberg. Оно происходит, когда рост цен побуждает трейдеров покупать колл-опционы, вынуждая маркет-мейкеров покупать акции, что еще больше способствует росту их стоимости. На торгах во вторник акции с большим числом открытых коротких позиций продолжали расти, при этом энтузиазм инвесторов распространился за пределы самых популярных из них. Так, акции SunPower выросли более чем вдвое, прежде чем их рост снизился примерно до 60%, в то время как акции BlackBerry и Virgin Galactic выросли на 24% и 36% выше соответственно.

Действительно ли сейчас «мемные» акции возвращаются

Несмотря на то что некоторые комментаторы сравнивают новый взлет «мемных» акций с тем, что происходило в 2021-м, повторение такого же «ралли» маловероятно, цитирует Bloomberg Бена Лайдлера из eToro. «На этот раз все по-другому. Пандемийный карантин закончился. Избыточные потребительские сбережения в основном уже давно потрачены. Короткие позиции по этим акциям, хотя и не маленькие, гораздо меньше. Процентные ставки намного выше», — отметил он.

По данным Vanda Research, в понедельник приток в акции GameStop составил $16 млн по сравнению с $88 млн, которые ежедневно поступали в них на пике мании 27 января 2021 года. Еще одно сравнение: в начале недели только по 24% всех акций GameStop в обращении были открыты короткие продажи против 140% перед началом ралли в январе 2021-го. Тогда ралли набирало оборот благодаря шорт-сквизу, когда инвесторы с короткими позициями вынуждены были откупать выросшие акции.

Вероятно, поэтому акции GameStop и AMC выросли гораздо меньше, чем это было в 2021-м. Уже в среду их стоимость снизилась примерно на 20% процентов, в четверг падение продолжилось (акции упали на 30% и 15% соответственно), убрав $7 млрд из $11 млрд, набранных в понедельник–вторник. В 2021-м «ралли» в этих бумагах продолжалось пару недель. Но вопрос о том, на сколько бы они взлетели, если бы Гилл упомянул их прямо, как это было в 2021-м, остается риторическим, отмечает Мэтт Левайн, обозреватель Bloomberg.

Одна вещь осталась неизменной: от ралли «мемных» акций выигрывает менеджмент и другие стейкхолдеры компаний. AMC решила быстро воспользоваться моментом, объявив во вторник о выпуске акций на $250 млн, чтобы сократить долг на $164 млн. GameStop, которая и до пандемии планомерно шла к банкротству, благодаря тому, что ее акции стали «мемными», смогла привлечь более $1,5 млрд путем продажи акций, расплатиться с долгами и накопить огромную денежную подушку, из которой в том числе потом выплачивались многомиллионные бонусы менеджменту.

О чем говорит новый взлет «мемных» акций

То, что один пост смог увеличить капитализацию компаний с минимальной прибылью на несколько миллиардов долларов, явно указывает на то, что эффекты FOMO (боязнь пропустить интересное, от англ. Fear of missing out) и YOLO («Живем лишь раз», от англ. You Only Live Once), о которых много говорилось на рынках во время пандемии, до сих пор живы, цитирует Bloomberg Питер Этуотера, президента Financial Insyghts и профессора Университета Делавэра. До ралли на этой неделе капитализация Gamestop составляла $9,3 млрд, при этом ее чистая прибыль в прошлом году составила всего $6,7 млн. До этой недели компания оценивалась в 700 ожидаемых в этом году прибылей, а к среде ее оценка выросла до 1910.

Несколько недель назад в акциях только что проведшего IPO Reddit, а также соцсети Дональда Трампа Truth Social, вышедшей на биржу через слияние со SPAC (еще одна примета 2020–2021 годов), также наблюдались движения на десятки процентов в день. Возможно, это означает, что ни FOMO, ни YOLO не уходили с рынка — просто инвесторы, которые любят поставить на резкое изменение стоимости акции, перешли в однодневные опционы (о них, а также о том, как рост их популярности меняет рынки, мы подробно рассказывали тут).

Также это может говорить о том, что финансовые условия слишком мягки, то есть что у инвесторов достаточно свободных средств, отмечает Джон Уотерс, редактор Bloomberg. Впрочем, вполне возможно и противоположное объяснение: высокие ставки снижают доступность жилья, цены на которое приближаются к максимумам, что делает его покупку трудной прежде всего для молодого поколения и людей со средним и низким уровнем доходов без особых сбережений. Это означает, что у них остается больше денег для спекуляций на рынках, которые иначе они могли бы потратить на покупку жилья.

Возможно, нам всем просто стоит смириться с тем, что мы живем в эпоху хайпа, который может выносить наверх новых интернет-героев и, возможно, новые компании, оценки которых будут оторванными от фундаментальных показателей долгое время. Еще до Roaring Kitty частные инвесторы набрасывались на Hertz, что, впрочем, не спасло ее от банкротства в 2021-м, — мы подробнее рассказываем об этой компании в следующем тексте рассылки.

В конце концов, бум частного инвестирования до 2022 года наблюдался не только в России, но и в США, где приложения вроде Robinhood значительно упростили и геймифицировали процесс торговли. Благодаря этому частные инвесторы уже несколько раз возвращали к жизни отдельные акции, в том числе «мемные». Сейчас с учетом того, что шуточные криптовалюты растут, а биткоин стоит дороже $65 тысяч, вероятность новой волны популярности «мемных» акций тоже растет.

Заработать на этом обычно могут те, кто уже находился в таких акциях, или те, кто зашел в самом начале (и успел вовремя выйти). Согласно отчету Morgan Stanley, дей-трейдеры потеряли все заработанное на «мемных» акциях к 2022 году, когда ФРС начала поднимать ставки. Исследователи уже давно показали, что акции, в торговле которыми доминируют спекулятивно настроенные розничные инвесторы, «имеют тенденцию переоцениваться в сторону понижения и приносить значительную отрицательную альфу». В еще одной научной статье о феномене Robinhood, выпущенной в 2020 году, был сделан вывод, что интенсивные покупки акций на платформе с большой вероятностью связаны с отрицательной доходностью для инвесторов в будущем.