Санкции и риск блокировки активов в валютах «недружественных» стран увеличили интерес инвесторов и граждан к альтернативным валютам. Аналитики УК «Локо-Инвест» проанализировали потенциал увеличения ликвидности этих валют, устойчивость их курса относительно доллара США, привычной валюты сбережения, а также макроэкономические показатели этих стран. Рассказываем, к каким выводам они пришли (отчет есть у The Bell).

Этот материал был написан специально для еженедельной рассылки Bell.Инвестиции. Подписывайтесь!

Что случилось

Многие банки уже лишились долларовых корсчетов, что сделало невозможным платежи в американских долларах. Есть опасения, что санкции будут расширены на другие частные российские банки и НКЦ — это поставит крест на биржевых торгах долларами и евро на Московской Бирже, отмечает в отчете Дмитрий Полевой, директор по инвестициям «Локо-Инвест».

Власти и финансовый сектор готовятся к санкциям против НКЦ с конца июля, а в начале октября ЦБ опубликовал подробный порядок того, как будет устанавливаться курс доллара США, евро и юаня в случае санкций. В теории переход к механизму на основе внебиржевых котировок может не отличаться по размеру спредов, хотя и делает курсообразование менее прозрачным, говорили опрошенные в начале августа The Bell эксперты.

Угроза санкций стимулировала интерес к «мягким» валютам дружественных стран. «Мягкими» принято называть валюты с ограниченной конвертируемостью и более высокой чем у основных мировых валют волатильностью. Так, объемы торгов юанем на МосБирже устойчиво растут с марта, а в середине августа произошло историческое событие — юань впервые в истории обошел по оборотам доллар, отмечали в БКС. Биржа постепенно добавляет новые валютные пары: в июне начались торги армянским драмом и южноафриканским рэндом, в сентябре — узбекским сумом. Также на бирже из дружественных валют торгуются гонконгские доллары, белорусские рубли, турецкие лиры и казахские тенге. Кроме них, аналитики «Локо-Инвест» также рассмотрели грузинский лари.

Как проводилось исследование

Аналитики «Локо-Инвест» в своем отчете обращали внимание на несколько факторов:

1. На страновую и валютную структуру внешней торговли и инвестиций. С 2014 Россия взяла курс на дедолларизацию внешней торговли, но ее итогом стала замена доллара на евро, доля рубля и национальных валют в торговле в целом выросла незначительно. Рост этого показателя виден лишь в торговле с Китаем, Индией и странами СНГ, но в последних двух случаях сальдо внешней торговли все еще незначительны для замены ЕС (см. табл. ниже).

При этом увеличение профицита в торговле с Китаем и Турцией в 2022 году — следствие роста экспорта энергоносителей и цен на них. Высокая доля рубля в импорте — следствие оплаты валютного импорта с рублевых счетов, поэтому точно оценить долю рубля в контрактах невозможно.

Девалютизация торговли продолжится, считают аналитики: власти хотят довести долю рубля/нацвалют с 20%/2% до 40%/20% к 2025 году. Вероятно, эта замена будет постепенной, и она будет сопряженна с валютным риском и другими транзакционными издержками. Но при этом они менее значимы, чем риски «заморозки» долларов и евро, считают аналитики.

Девалютизацию ускорят прямые и портфельные инвестиции в дружественных валютах, в том числе из-за ухода иностранного бизнеса и продажи российских активов. Даже без офшоров, на ЕС, США и Великобританию пришлось 24% накопленных прямых инвестиций в РФ, и 14% — из РФ. Для сравнения, у Китая, Индии, Турции и стран СНГ этот показатель составляет 2,5%-5%. Сейчас почти две трети (64%) исходящих портфельных инвестиций ушли в ЕС, США и Великобританию — все, что не заблокировано, остается под риском блокировки. В то же время боязнь вторичных санкций Запада будет сдерживать активные инвестиции в Россию и со стороны дружественных стран, считают аналитики.

Что в итоге: структура внешней торговли и инвестиций указывает на перспективность лишь юаня и лиры, остальные валюты будут пока, скорее, «нишевыми» историями.

2. На оборот на МосБирже как показатель рыночной ликвидности и, в итоге, доступности для инвесторов. Рост оборотов по юаню и другим нацвалютам будет следствием эволюции торговых потоков и расчетов. Финансовый канал также может помочь: есть планы открытия филиалов иностранных банков из дружественных стран в России. Но угроза вторичных санкций Запада может тормозить рост оборотов.

Что в итоге: приемлемой ликвидностью в России для инвесторов, бизнеса и людей обладает пока только юань, для других валют прогресс будет медленным.

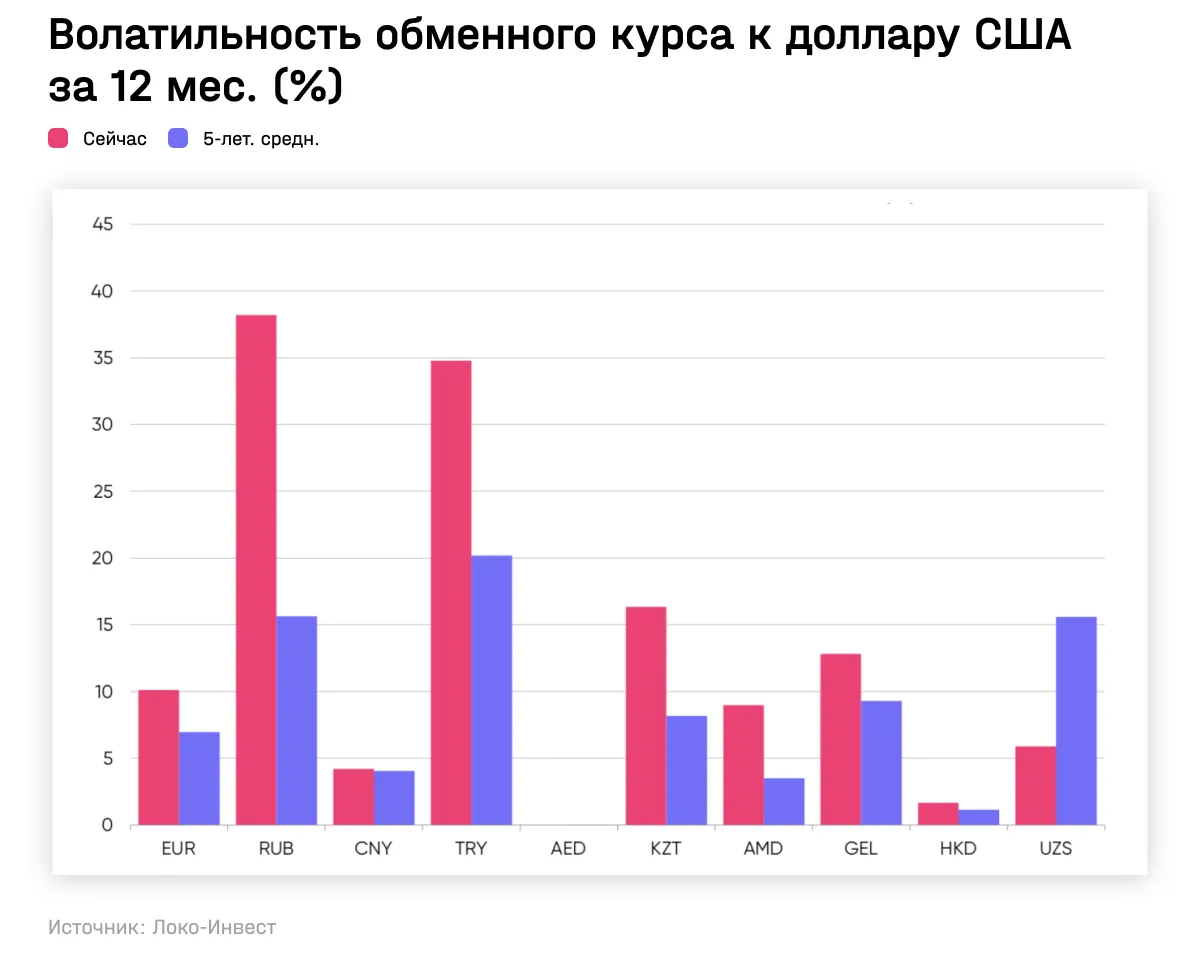

3. На волатильность валюты по отношению к доллару и ее чувствительность к росту доллара в периоды рыночной нестабильности. Волатильность обменного курса к доллару США у большинства валют заметно выросла в 2022 году относительно пятилетних средних. Более стабильными оставались валюты, курс которых регулируется или фиксирован к доллару: дирхама, гонконгского доллара, юаня. Несырьевые валюты стран СНГ (драм и лари) также исторически были довольно стабильны.

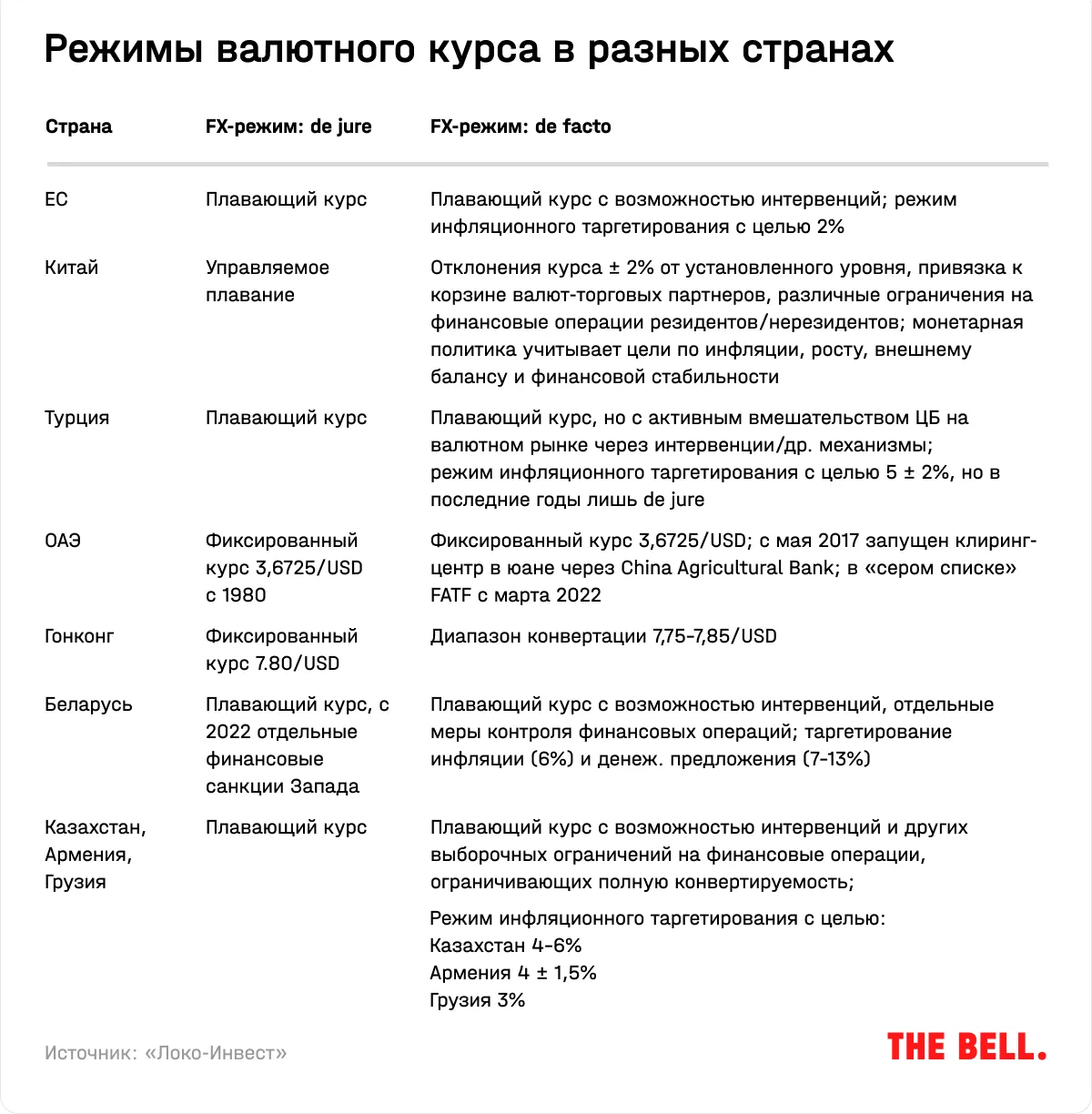

Аналитики также сделали краткую классификацию режимов валютного курса и монетарной политики по методологии МВФ.

Что в итоге: наибольшей волатильностью обладает турецкая лира, наименьшей — дирхам.

4. На прогнозы на 2023-24 по основным макроэкономическим показателям: ВВП, инфляция, бюджет и госдолг, платежный баланс и золотовалютные резервы. Это факторы макростабильности и рисков для устойчивости валютного курса.

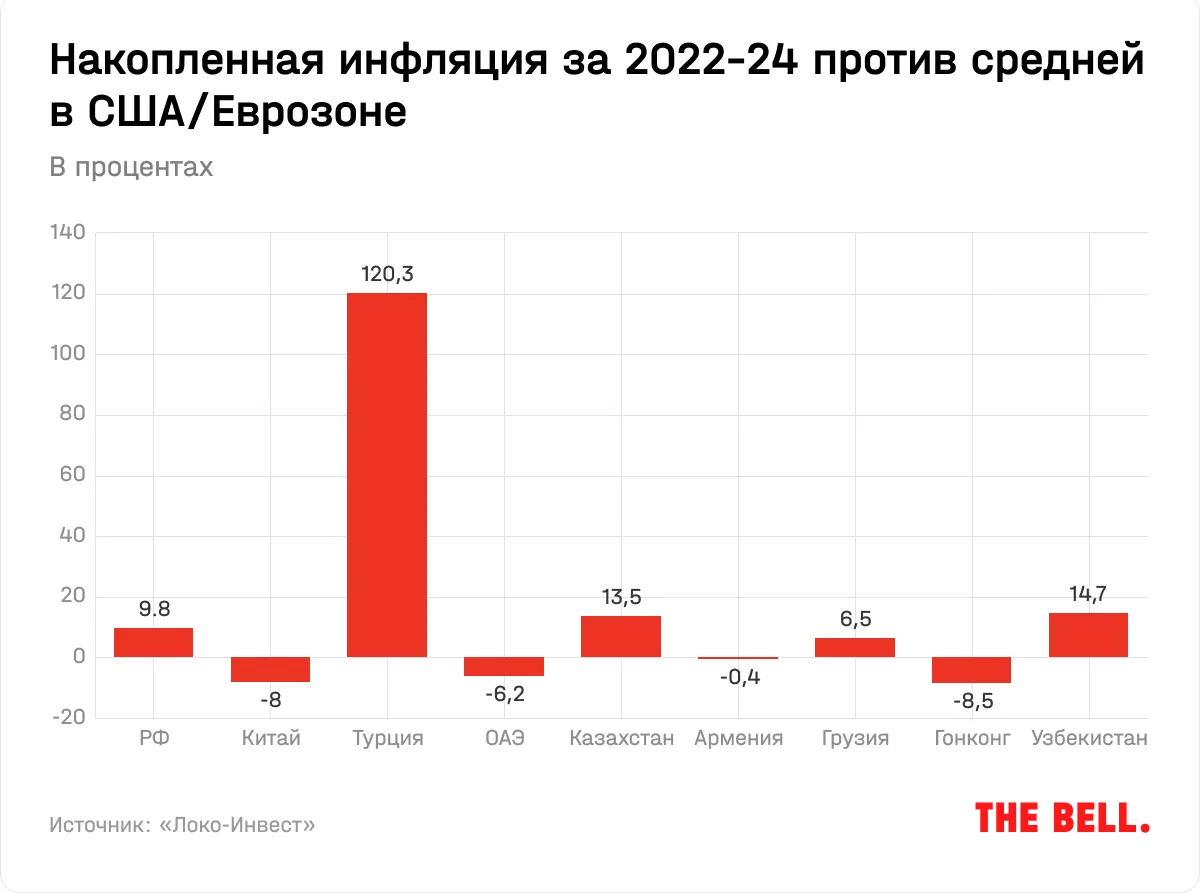

Так, чем более высока разница в ожидаемой инфляции относительно США и ЕС, тем более высоки риск номинального ослабления валюты к доллару США и евро из-за необходимости сохранения конкурентоспособности экономики. Эта корреляция прослеживалась и в 2015–2021 годах: аутсайдерами по изменению номинального курса валют к 50%/50% корзине из доллара США и евро из развивающихся стран стали Турция, Узбекистан, Казахстан и Беларусь.

Прогнозы инфляции на 2022-24 годы по странам сильно разнятся, но из-за более низкой инфляции лучше других выглядят Китай и Армения. Для ОАЭ и Гонконга этот показатель менее актуален из-за фиксации курса к доллару США.

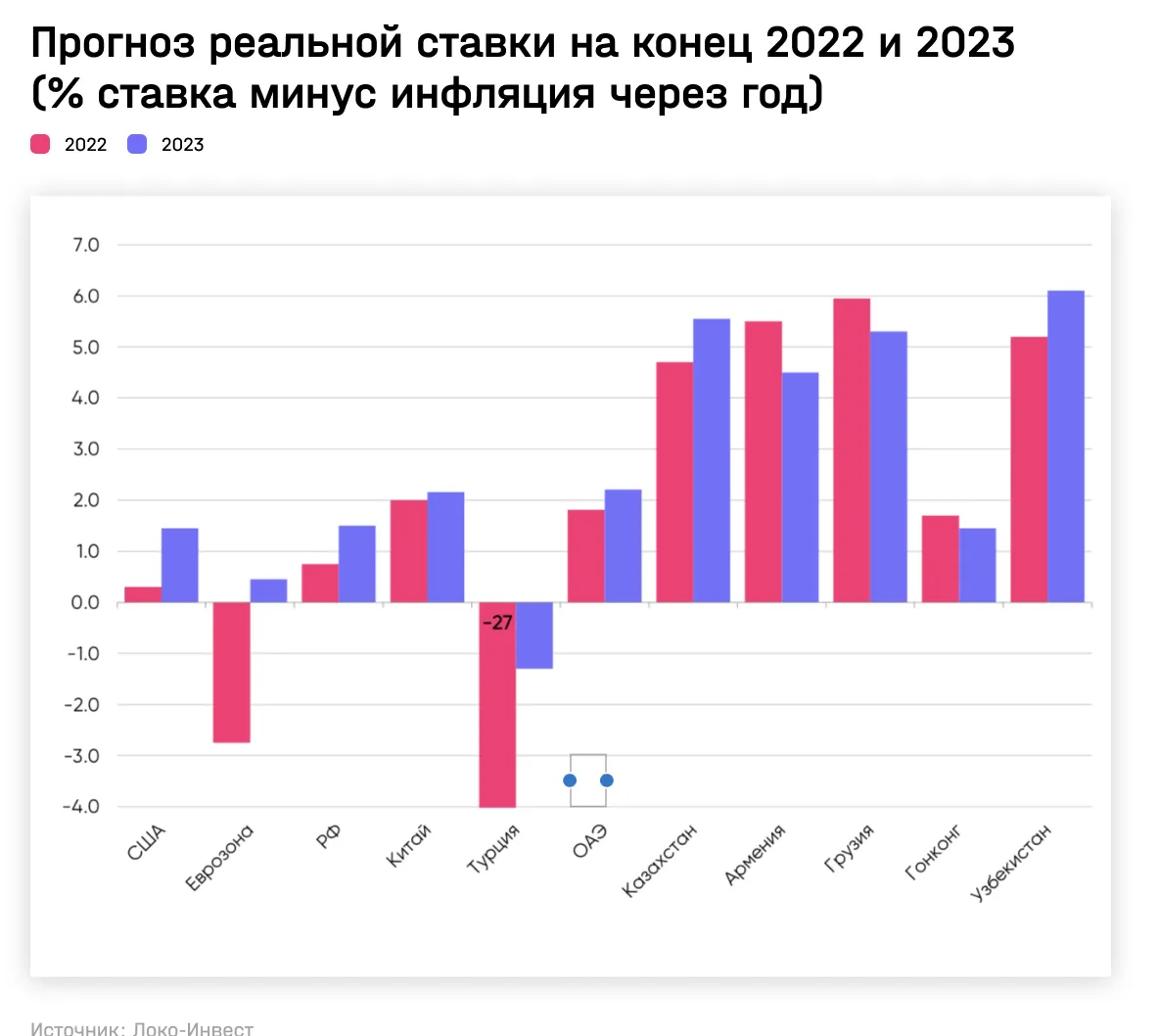

Странам с высокой инфляцией и макроэкономическими рисками (дефицитом бюджета и текущего счета) для поддержания стабильности нацвалют может потребоваться более высокая реальная процентная ставка. Это повышает привлекательность валюты в рамках операций carry-trade, когда инвесторы берут в долг под низкий процент в одной стране и вкладываются под более высокий в другой, и снижает риск значительного ослабления номинального курса.

По уровню ожидаемой реальной ставки лучше других выглядят страны СНГ и Китай. Турция, Еврозона, США и Россия в среднесрочном периоде выглядят куда менее привлекательнее, считают аналитики.

Что в итоге: наиболее устойчивой представляется экономика Гонконга, наименее — Турции, Еврозоны и США.

5. Показатели реального обменного курса для выявления валют с потенциалом среднесрочного роста или ослабления («запаса прочности»).

Реальный эффективный валютный курс REER — взвешенный по доле во внешней торговле курс, скорректированный на разницу в инфляции. Он показывает изменение относительных цен. Чем выше REER, тем ниже конкурентоспособность, поскольку экспорт дорожает для других стран, а их импорт дешевеет. К примеру, снижение номинального курса на 10% вместе с превышением инфляции на 10% против стран-торговых партнеров дают вместе нулевое влияние на конкурентоспособность.

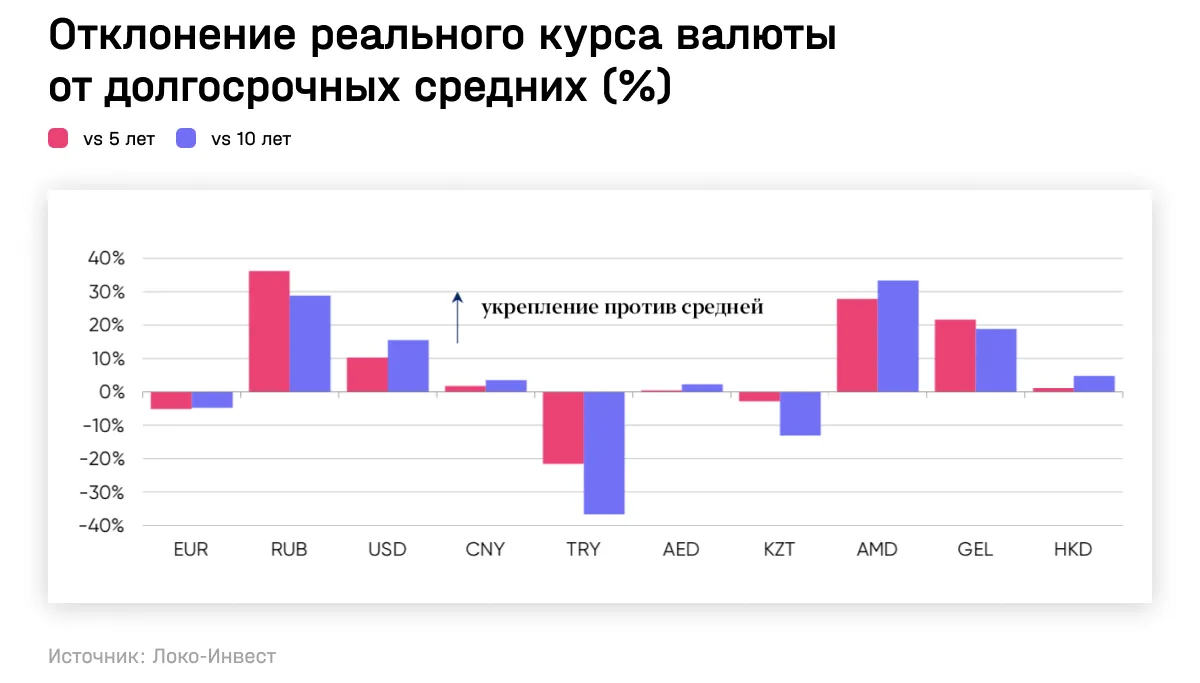

С учетом динамики и масштабов отклонения реального курса валют от долгосрочных средних переоцененными выглядят рубль, драм и лари, также дорогим выглядит и сам доллар США. Меньше рисков у юаня, тенге и явного аутсайдера — турецкой лиры.

Но важен также рост производительности труда — опережающий рост и ведет к росту зарплат и цен, т.е. реальному укреплению валюты через инфляцию (эффект Баласса-Самуэльсона). То есть более крепкий реальный курс может быть просто следствием более высокой производительности труда и уровня дохода, не неся рисков для номинального курса, пишут аналитики.

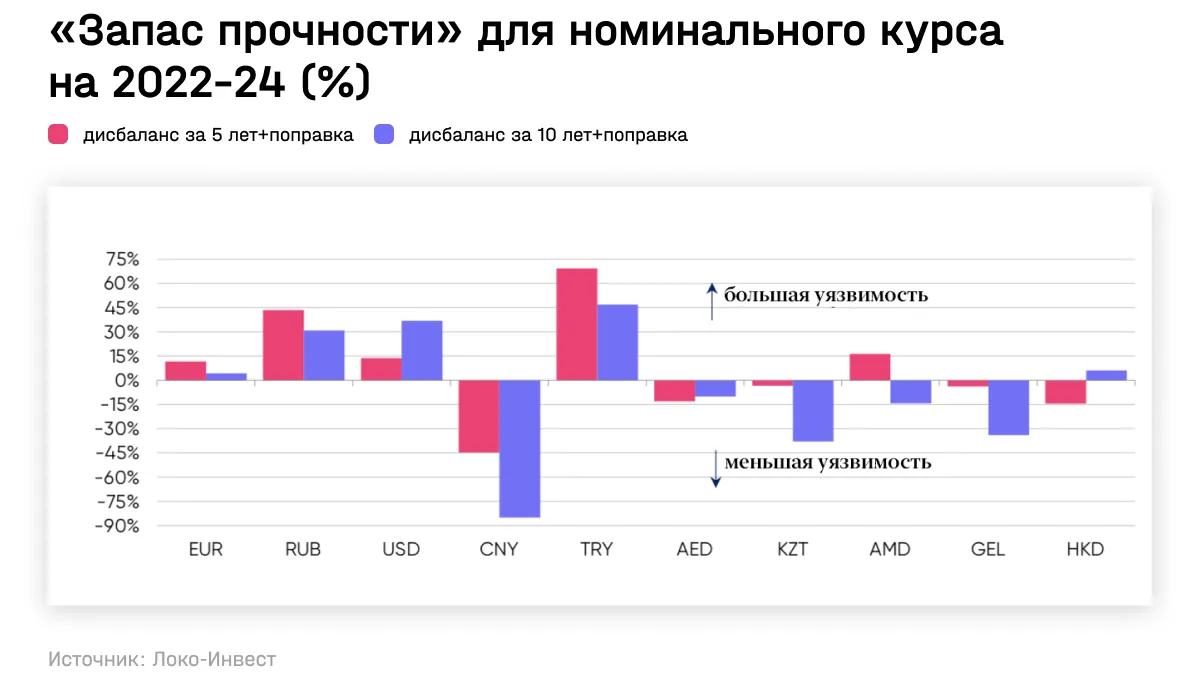

Для оценки «запаса прочности» валюты учитывались следующие факторы:

- накопленный дисбаланс за 5 и 10 лет

- прогноз инфляции против США/ЕС в 2022-24

- прогноз опережения по производительностити труда

- изменение реального курса за 2022.

Получилось, что больше запас прочности и меньше уязвимость у юаня, гонконгского доллара, дирхама, лари и драма.

6. На консенсус-прогноз по курсам валют как индикатор настроений. Согласно нему, номинальное укрепление к доллару в 2023-24 годах могут показать евро и юань.

В итоге: в 2023-24 ожидается ослабления рубля к доллару США до 70-75 и до 10-11 к юаню против текущих 8-8,5 сейчас. Даже рост курса доллара относительно юаня (вопреки консенсусу) не изменит тренд.

Что в итоге

- Безоговорочным лидером в общем рейтинге является юань — он довольно устойчив и стоит дешево относительно доллара. Из плюсов — российские компании начинают активно выпускать номинированные в юанях облигации. Из минусов — среднесрочные макро- и геополитические риски: валюты, кроме гонконгского доллара, не являются свободно-конвертируемыми.

- Далее следуют дирхам и гонконгский доллар — их курс фиксирован к доллару, а экономики устойчивы. Недостатками являются низкая ликвидность в РФ и политические риски: есть риски заморозки счетов под угрозой вторичных санкций. Также необходимо учитывать, что ОАЭ находится в «сером» списке FATF.

- Неплохо выглядят валюты стран СНГ (тенге, сум, лари, драм) из-за низких политических рисков, приемлемого макро-профиля и растущих оборотов торговли с Россией (хотя они все еще малы). Но регион сильно экономически зависим от России (то есть шоки коррелированы), а валюты не выглядят дешевыми.